Источник: companies.rbc.ru

Большинство россиян знают о вычете при покупке квартиры, а также по уплаченным ипотечным процентам. Однако вернуть деньги можно не только за эти расходы. Главное — соблюсти ряд условий и правильно подать заявление на возврат. Оформление налогового вычета — простая и быстрая процедура, для которой даже не нужно идти в отделение ФНС. О том, как получить выплату, Life.Profit рассказала Ирина Коротина.

Что такое вычет и кому он положен

Жительница Казани Ирина Коротина впервые оформила вычет в 2020 году. На тот момент она находилась в декрете и искала новые источники дохода помимо выплат по уходу за ребенком. Дочь часто болела, рассказывает Ирина. Поэтому приходилось пользоваться услугами частных медицинских клиник. Однако что за лечение можно вернуть часть денег, героиня тогда не знала.

Ирина Коротина,

г. Казань«Тогда в самих клиниках не говорили, что за их услуги я могу оформить налоговый вычет. О такой возможности я узнала на канале финансового блогера: тогда как раз начала изучать инвестиции. Она рассказывала о том, что многие люди не оформляют налоговые вычеты, хотя часто это немалые деньги, которые затем можно использовать для инвестиций.

После я нашла подробную информацию про вычеты и поняла, что могу вернуть часть налога по нескольким статьям расходов — не только за медицинские услуги, но и за образование детей. Но тогда, чтобы подтвердить расходы, нужно было приезжать в каждую клинику, запрашивать пакет документов и потом забирать его лично.

В первый год за расходы на лечение детей и пополнение инвестиционного счета вычет получился 25 000 ₽».

По закону доходы граждан облагаются 13%-м налогом — это так называемый НДФЛ. Но в некоторых случаях Налоговый кодекс России разрешает россиянам вернуть часть уплаченных средств. Вернуть деньги налогоплательщик вправе лишь за последние три года. Например, если деньги вы потратили с 2021 по 2023 годы, то в 2024 году по этим расходам можно заявиться на вычет. Но трехлетнее ограничение не распространяется на вычет по квартире: его можно получить в любое время. Рассчитывать на возврат налога могут только официально трудоустроенные граждане — за них работодатель перечисляет НДФЛ в бюджет региона. Еще одно важное условие — статус резидента РФ. Это значит, что человек должен жить в стране не менее 183 дней в году.

Как получить вычет

Первый год заявление на вычет и пакет документов относила в отделение налоговой службы, рассказывает Ирина. Предварительно нужно собрать все бумаги и запросить справку о доходах у работодателя. Сложности возникали только когда необходимо было внести уточнения в уже поданную декларацию. С 2021 декларацию 3-НДФЛ она стала подавать онлайн в личном кабинете на сайте ФНС. Процедура занимает минимум времени, а многие документы сами подгружаются в личном кабинете. Например, справка о зарплате появится там после того как работодатель подаст в инспекцию сведения о доходах сотрудников. По словам Ирины, самое сложное — это сесть и заняться оформлением вычета онлайн. Если подать заявление не по всем расходам сразу, то потом необходимо внести корректировки — это не сложно, но нужно внимательно заполнить данные в заявлении.

Ирина Коротина,

г. Казань«В любом случае сейчас получение вычета проходит проще и быстрее. Если раньше нужно было лично приходить в клинику с паспортом, чтобы взять там пакет документов, то на сегодняшний день достаточно позвонить туда с просьбой подготовить документы и потом приехать и забрать их. Если что-то будет оформлено не так, налоговая поможет разобраться. В прошлом году я оформляла имущественный вычет. В налоговой произошла какая-то путаница: мне насчитали большую сумму, чем я должна была получить. Как оказалось, ведомство само заинтересовано, чтобы деньги выплатить вовремя и положенном объеме.

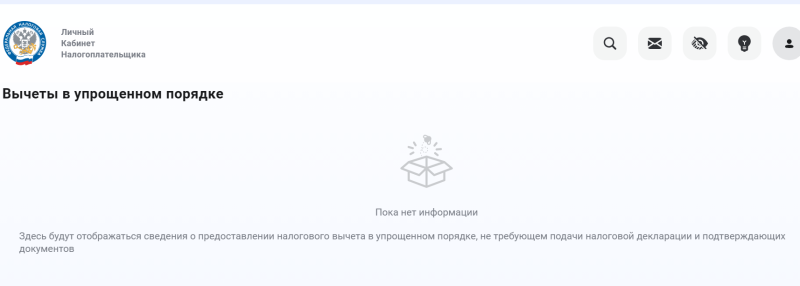

Мне несколько раз звонили сотрудники ФНС, чтобы разобраться в проблеме. В итоге я сама к ним приехала с ноутбуком и мы вместе спокойно разобрались в ситуации. Когда на вычет по квартире подавал супруг, он нанял специалиста, который заполнил ему декларацию и заявление на возврат денег. В итоге там были ошибки и все пришлось переделывать самим. Поэтому, как мне кажется, правильно заниматься вычетом самостоятельно, — в этом нет ничего сложного. Вся процедура максимально проста и понятна».Налоговый вычет можно оформить и через работодателя. Но так получится заявиться только на некоторые виды вычетов: страхование жизни, покупку квартиры, лечение. Через работодателя можно вернуть деньги за тот же год, когда были расходы. Сначала нужно будет получить уведомление о праве на вычет — его выдаст налоговая, после того как вы предоставите туда необходимые документы и заявление. Сделать это можно онлайн в Личном кабинете на сайте ФНС в разделе «Каталог обращений» и вкладке «Запросить справку (документы)». По закону, у налоговой будет 30 дней на проверку документов и выдачу уведомления. У такого способа есть отличие — вы не получите деньги на свой счет, работодатель просто перестанет удерживать из зарплаты сумму вычета. На какое-то время вы увидите прибавку к своей ежемесячной зарплате. Это означает, что вы временно перестали платить налог. С 2021 года имущественный вычет оформляется без 3-НДФЛ и подтверждающих документов. Налоговая сама увидит, если у вас есть право на такой вычет, и пришлет предзаполненное заявление для его получения. С начала 2024 года в упрощенном порядке можно получить вычеты за оплату образования, лечения, спорта, страховых взносов по ДМС, добровольного страхования жизни и пенсии, взносов в негосударственный пенсионный фонд. Но это касается только расходов за 2024 год. Процесс оформления социальных вычетов будет таким же, как и для имущественных. Например, ФНС увидит в отчетах медицинской клиники, что вам оказаны услуги на определенную сумму, и уведомит о возможности предоставления вычета в личном кабинете.

В Личном кабинете на сайте налоговой можно проверить, есть ли у вас вычеты, которые можно получить в упрощенном порядке

За что можно получить вычет

В предыдущие пару лет Ирина Коротина получала вычет сразу по четырем видам расходов: образование (свое и детей), лечение (ребенка и родителей-пенсионеров), покупку недвижимости и инвестиции. При этом всего в Налоговом кодексе — семь видов вычетов. Часть из них касается предпринимателей, инвесторов и брокеров. Но большинство может оформить практически любой официально трудоустроенный работник. Заявление на налоговый вычет и заполненную декларацию можно подать в любое время года.

Виды налоговых вычетов

Имущественный. Его россияне оформляют чаще всего — так сложилось, что про эту выплату больше всего информации. По закону, вернуть деньги можно в двух случаях:

- После покупки жилья. Вычет можно получить на одну или на несколько квартир. Но есть лимит, с которого рассчитают вычет — 2 млн ₽. Из них 13% налогоплательщик сможет вернуть — то есть 260 000 ₽. Получить эти деньги можно раз в жизни. Например, при ежемесячной зарплате 50 000 ₽ вы вправе вернуть 78 000 ₽ — это и будет ваш НДФЛ за год. Чтобы выбрать 260 000 ₽, на вычет нужно заявляться четыре года. Но при покупке следующей квартиры на выплату вы рассчитывать уже не сможете.

- При выплате процентов по ипотеке. Для таких расходов установлен другой лимит — он равен 3 млн ₽, а вернуть получится не больше 390 тыс. ₽ (это 13% от суммы). Такой вычет получится оформить на один объект недвижимости. Если вы выплатили 1 млн ₽ в качестве процентов по ипотечному кредиту, то вам вернут 130 000 ₽. Когда возьмете другой жилищный кредит, неиспользованный остаток в 2 млн ₽ применить уже не получится.

Социальный. К нему относятся образование, лечение, фитнес, независимая оценка квалификации, благотворительность, страхование жизни, а также пенсионные отчисления: взносы в негосударственный пенсионный фонд и страхование. Что касается образования и медицинских услуг, деньги получится вернуть не только за себя, но и за детей, родителей, брата и сестру или супруга. Из денег, которые вы потратили на обучение до 2024 года, вернуть получится 13% от 120 000 ₽ — то есть 15 600 ₽. С 2024 размер расходов увеличен до 150 000 ₽, 13% от них — 19 500 ₽. По образовательным услугам заявиться на вычет вы вправе в том же году. Например, если вы оплатили обучение в начале года, то сразу можно отправить в налоговую заявление на возврат 13%.

Ирина Коротина,

г. Казань

«Если использовать все налоговые вычеты, за год можно вернуть внушительную сумму — она станет существенным вкладом в семейный бюджет.

Так, в прошлом году за 2022 год я оформила вычет на почти 300 000 ₽. Большая часть из этой суммы — имущественный вычет за квартиру, но еще в эту сумму входили вычет за инвестиции, свое образование, лечение детей и родителей».

В Life.Profit мы часто рассказываем нашим читателям о том, как они могут сэкономить, выгодно получить услуги или купить товар. После прочтения этой статьи вы узнаете, за что можно получить налоговый вычет и вернуть деньги за свои расходы. О других способах сэкономить или получить выгодное предложение читайте в нашей подборке.