Если у россиянина есть в собственности квартира, дом или гараж, он должен ежегодно платить налог на имущество. Однако владельца могут освободить от уплаты или снизить сумму платежа. Расскажем, кому положена льгота и как ее оформить.

Что такое налог на имущество

Налог на имущество — платеж, который владелец недвижимого имущества перечисляет в бюджет. К такому имуществу относится:

- частный дом;

- квартира;

- комната;

- гараж или машино-место;

- недостроенная недвижимость;

- иные здания, строения, сооружения и помещения, например, апартаменты, офис, магазин.

Собственник перечисляет налог на имущество раз в год — до 1 декабря следующего года. Например, налог за 2023 год нужно уплатить до 1.12.2024. О сумме налога можно узнать в личном кабинете налогоплательщика или через уведомление от ФНС. Если владелец имущества уплатит налог позже 1 декабря, налоговики начислят пени за каждый день просрочки —1/300 ключевой ставки Банка России от суммы задолженности. Если долг по налогу превысит 30 000 ₽, должнику могут запретить выезд за границу.Размер ставки налога зависит от типа и стоимости объекта недвижимости:

- 0,1% кадастровой стоимости недвижимости — за дома и квартиры, комнаты, гаражи и места на парковках, за хозпостройки на садовых или подсобных участках;

- 2% — за объекты, которые стоят дороже 300 млн ₽;

- 0,5% — за все остальные объекты.

Однако местные власти могут менять ставки налога — снижать до нуля или увеличивать, но не более чем в три раза.

Какие есть льготы по налогу на имущество

Некоторые категории россиян получают льготу по имущественному налогу — им снижают размер налога или освобождают от уплаты. Но применяется льгота только на объекты, которые не используются в предпринимательской деятельности. Например, налоговую льготу можно получить на квартиру, комнату, дом и гараж.Для физлиц доступны два вида льгот по налогу на имущество:

- федеральные льготы;

- местные льготы — их регламентируют региональные нормативные акты.

Федеральные льготы. Такими льготами могут воспользоваться определенные категории россиян. Размер льготы устанавливают местные власти.Категории льготников и перечень документов, которые подтверждают право на льготу

| Категория льготников | Какие документы подтвердят льготу |

|---|---|

| Герои СССР и РФ, лица, награжденные орденом Славы трех степеней | Книжка Героя Советского Союза или Российской ФедерацииОрденская книжка |

| Инвалиды I и II групп, инвалиды с детства, дети-инвалиды | Справка об инвалидности |

| Участники ВОВ и других боевых операций по защите СССР из числа военнослужащих, проходивших службу; | Удостоверение участника ВОВ или ветерана боевых действий |

| Ликвидаторы аварии на Чернобыльской АЭС | Удостоверение, справка или другие документы о праве на льготу |

| Пенсионеры и предпенсионерыМужчины 60 лет и женщины 55 лет, которым выплачивается ежемесячное пожизненное содержание | Пенсионное удостоверениеДокумент о назначении пожизненного содержанияСправка о получении пенсии |

| Военнослужащие или бывшие военнослужащие со сроком службы от 20 лет | Удостоверение |

| Физлица, получившие или перенесшие лучевую болезнь, ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок | УдостоверениеСправка об инвалидности |

| Владельцы хозяйственных строений площадью до 50 кв. м, которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства | Справка БТИДокумент, подтверждающий вид разрешенного использования земельного участка |

Если льготник владеет несколькими квартирами, жилыми домами и гаражами, льготу по налогу на имущество можно получить только по одной квартире, одному жилому дому и одному гаражу. К остальному имуществу льгота не применяется.

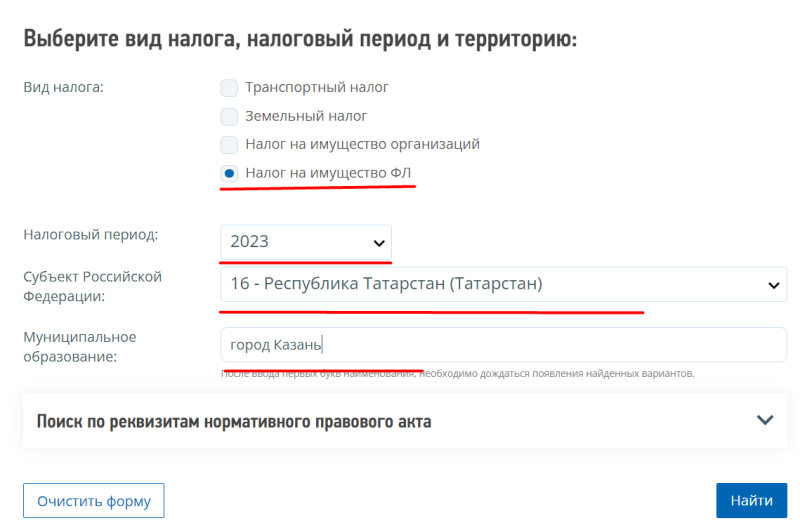

Например, у пенсионера в собственности — одна квартира, одна дача и один гараж. Это разные объекты недвижимости, поэтому льготу применяют ко всему имуществу. Если же у пенсионера в собственности две квартиры, льготу применяют только к одной квартире. За вторую придется уплатить налог.Местные льготы. В регионах действуют дополнительные льготы. Например, москвичи получают льготу при уплате налога на апартаменты, если нежилое помещение включено в реестр апартаментов, не используется в предпринимательской деятельности, а его площадь меньше 300 кв. м.На сайте ФНС можно уточнить, какие льготы по налогу на имущество получает налогоплательщик. Для этого надо найти на сайте свой регион и выбрать:

- налог на имущество физических лиц (ФЛ);

- налоговый период – год;

- муниципальное образование.

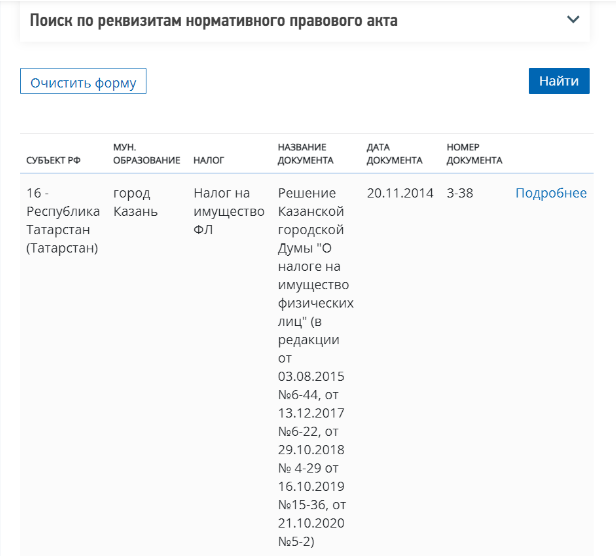

Пример поиска льгот по налогу на имущество в КазаниКликните по кнопке «Найти». Чтобы получить подробную информацию о ставках и льготах по налогу в отдельном субъекте России, в правой колонке построенного списка перейдите по ссылке «Подробнее».

Если нажать на кнопку «Подробнее», получите ссылку на перечень льгот по налогу на имущество вашего региона

Как применяют льготу

Льготу по налогу на имущество физлиц предоставляют в беззаявительном порядке. Налоговики получают сведения от других государственных органов. Например, если пенсионер купил гараж и поставил его на учет в Росреестр, данные о покупке поступят из Росреестра, а о льготе — из СФР.Если у собственника несколько объектов недвижимости одной категории, льготу автоматически применяют к имуществу большей площади. Допустим, у пенсионера в собственности две квартиры: 45 и 67 кв. м. Льготу применят ко второй квартире, а за первую начислят налог.Но собственник может выбрать другой объект для льготы. Например, у человека в собственности два дома: площадью поменьше — в городе, побольше — в селе. Если сельский тариф налога меньше, чем городской — собственнику выгоднее получить льготу на городской дом. Для этого нужно подать заявление в ФНС о предоставлении налоговой льготы.

Налоговый вычет

Одна из льгот налога на имущество — налоговый вычет. Ей могут воспользоваться все собственники недвижимого имущества, но только на один объект каждого вида. Вычет применяют к определенной площади, с которой не взимается налог:

- 50 кв. м — для частного домовладения;

- 20 кв. м — для квартиры;

- 10 кв. м — для комнаты или доли в недвижимости.

Если у человека в собственности — квартира площадью 100 кв. м. Налог на имущество рассчитают только за 80 кв. м. Если налогоплательщик владеет домом площадью до 50 кв. м, ему не придется платить налог — вся площадь дома попадает под вычет.Для многодетных семей с несовершеннолетними детьми, предусмотрены дополнительные вычеты при уплате налога на имущество:

- 7 кв. м на ребенка — в доме;

- 5 кв. м на ребенка — в квартире, комнате или ее части.

Пример

У многодетной семьи с тремя детьми в собственности квартира площадью 80 кв. м и загородный дом площадью 110 кв. м. Семья имеет право на основной и дополнительный вычеты как на квартиру, так и на дом:

80 кв. м — 20 кв. м — 5 кв. м х 3 = 45 кв. м — площадь квартиры, с которой рассчитают налог;

110 кв. м — 50 кв. м — 7 кв. м х 3 = 29 кв. м — площадь дома, подлежащая налогообложению.

Как оформить и получить

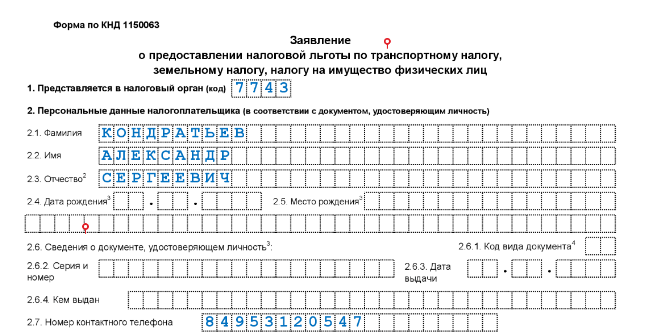

Если вы относитесь к льготной категории, но вам начислили налог на имущество — вы можете самостоятельно сообщить о праве на льготу. Для этого подайте заявление в ФНС и приложите подтверждающие льготу документы.

Пример заявления на льготу по налогу на имуществоПодать заявление на льготу по налогу на имущество можно:

- через «Личный кабинет налогоплательщика» на сайте налоговой инспекции;

- послать Почтой России ценным письмом;

- лично отвезти в любую налоговую инспекцию;

- через МФЦ.

В течение 30 календарных дней после получения документов инспекторы направят уведомление о предоставлении налоговой льготы или откажут. Налоговики рекомендуют подать заявление на льготу до 1 мая следующего года. Тогда налог не придется пересчитывать. Например, чтобы воспользоваться льготой за 2023 год, заявление нужно подать до 1.05.2024. Перед тем как подать заявление в ФНС, обязательно проверьте данные:

- ИНН;

- номер удостоверения льготника;

- код инспекции;

- личные сведения.

Основанием для отказа могут стать ошибки в заявлении или прилагаемых документах.