Источник: ru.freepik.com

Осенью 2023 года я купила участок под строительство на Алтае и решила разобраться, сколько налогов за него придется платить, и можно ли на этом сэкономить. Также я узнала, что делать, если налог пора платить, а налоговая так и не прислала уведомление. В статье подробно рассказываю обо всех нюансах уплаты земельного налога для физлиц.

Кто должен платить земельный налог

Земельный налог платят те, кто получил землю в собственность, пожизненное владение или бессрочное пользование. Его размер устанавливают местные власти в пределах, прописанных в Налоговом кодексе. От уплаты земельного налога освобождены только коренные малочисленные народы Севера, Алтая, Сибири и Дальнего Востока, если участок находится на территории их проживания и используется для ведения подсобного хозяйства, промыслов и охоты.

Ставки земельного налога

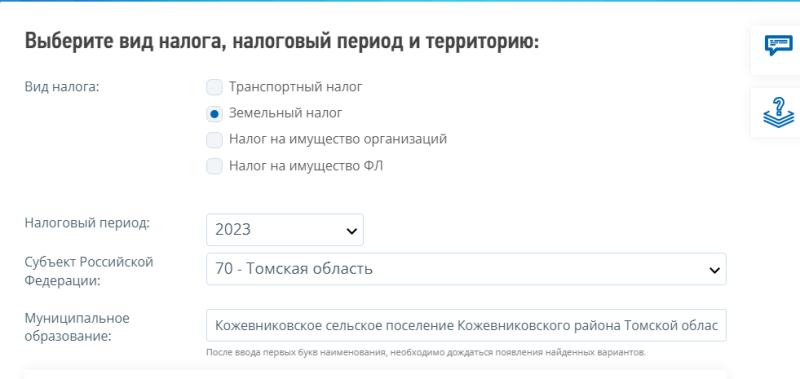

Предельные ставки земельного налога составляют 0,3 и 1,5% от кадастровой стоимости участка: ее можно узнать на сайте Росреестра, через «Госуслуги», публичную кадастровую карту или заказать выписку из ЕГРН. Обычно для расчета налога используют максимальную ставку: например, 0,3% для земель под садоводство и строительство частного дома, и 1,5% – если участок используется для предпринимательства. Но местные власти вправе уменьшить ставку, например, для участков в отдаленных деревнях.Ставки налога в своем регионе можно узнать на сайте ФНС: указать название населенного пункта и нажать «Найти»: система выдаст все решения местных властей, касающиеся земельного налога.

В списке документов нужно выбрать файл с ближайшей датой, он будет самый актуальныйТакже ставка зависит от типа использования земли.Ставку 0,3% используют для участков:

- с частными домами и инфраструктурой: скважиной, водопроводом, газом, электричеством;

- под индивидуальное строительство (ИЖС);

- для ведения дачного и личного подсобного хозяйства;

- сельхозназначения.

Ставку 1,5% применяют для земель, которые используют в коммерческих целях, например, строительства коттеджей на продажу. Кроме того, ставку повысят до 1,5 %, если выяснится, что собственник использует участок не по назначению: например, построил на участке под ИЖС магазин. Ставку 1,5% повысят в два раза, если участок куплен для строительства многоквартирных домов, и в четыре раза — если спустя три года на нем ничего не построили.

Льготы на земельный налог

Федеральная льгота позволяет уменьшить налогооблагаемую базу на шесть соток: с ней владельцу участка, например, в 20 соток, налог нужно уплатить только за 14. Подробно о законных способах уменьшить налог мы рассказали в статье «Кто может получить льготы по налогу на имущество для физлиц» Льгота доступна:

- героям СССР и России;

- инвалидам I и II групп, инвалиды детства, детям-инвалиды;

- ветераны и инвалиды ВОВ и других боевых действий;

- пострадавшим от действия радиации в Чернобыле и Семипалатинске;

- сотрудникам из подразделений особого риска, принимавшим участие в испытаниях ядерного оружия и ликвидации аварий ядерных установок на военных объектах;

- пенсионерам и предпенсионерам: женщинам 55 лет и мужчинам 60 лет и женщинам 50 лет и мужчинам 55 лет с северным стажем 15 лет;

- семьям с тремя и более несовершеннолетними детьми.

Федеральную льготу на шесть соток можно применить только к одному участку. Местные льготы устанавливают региональные власти: узнать о них можно на сайте ФНС или в налоговой по месту нахождения участка. Льготы учитывают автоматически, но, если этого не сделали, до 31 декабря текущего года можно подать заявление со списком документов, подтверждающих право на вычет, в отделение ФНС, МФЦ или через Личный кабинет налогоплательщика.

Как рассчитать сумму земельного налога

Общая формула расчета налога: кадастровую стоимость участка, умноженная на налоговую ставку. Налог рассчитывают, исходя из кадастровой стоимости на 1 января отчетного года: например, за 2023 год считают от 1 января 2023 года.

Пример

Я купила участок на Алтае. Его кадастровая стоимость на 1 января 2023 года составляла 800 тыс. ₽, ставка налога — 0,3%. Земельный налог за 2023 год составит: 800 000 * 0,3% = 2 400 ₽.Если в собственности доля участка, общую сумму налога умножают на величину доли в процентах.

Пример

Андрей и Дмитрий купили участок под строительство коттеджей на продажу. Кадастровая стоимость участка — 15 млн ₽, ставка налога — 1,5%. Доля Андрея 60 %, значит, в он должен заплатить: 15 млн * 1,5 * 0,6 = 135 тыс. ₽.Если участок в собственности не полный год, сумму налога умножают на коэффициент владения. Чтобы его узнать, количество месяцев владения делят на 12. Месяц включают в расчет, если право собственности на участок зарегистрирован в ЕГРН с 1 по 15 число. Если право собственности перешло покупателю с 16 числа и далее – налог за него платит продавец.

Пример

Вера купила дачный участок 10 июня 2023 года, его кадастровая стоимость — 500 тыс. ₽, ставка налога – 0,3%. Коэффициент владения: 7/12 или 0,583.

За 2023 год Вера заплатит земельный налог: 500 000 * 0,3% * 0,583 = 875 ₽.

Если бы Вера купила участок после 15 июня, налог был бы чуть меньше.

Коэффициент владения 6/12 или 0,5.

Земельный налог в этом случае: 500 000 * 0,3% * 0,5 = 750 ₽.

Если кадастровая стоимость участка изменилась после покупки или указана неверно, налог пересчитают за отчетный год. За прошлые периоды доплачивать не надо.

Пример

12 сентября 2022 года Иван купил участок под строительство дома, но в документах его кадастровая стоимость составляла 200 тыс. ₽ вместо 2 млн ₽. Налоговая выявила ошибку и начислила налог за 2023 год по кадастровой стоимости в 2 млн ₽.Если участок перевели в другую категорию земель, перерасчет налога делают с момента перехода.

Пример

Евгений купил участок сельхозназначения 1 июля 2022 года, его кадастровая стоимость составляла 350 тыс. ₽. С 1 июля 2023 года участок переоформили в ИЖС и новая кадастровая стоимость увеличилась до 600 тыс. ₽. Ставка налога осталась прежней – 0,3%.

За период с 1 января по 30 июня 2023 года земельный налог составит:

350 000 * 0,3% * 0,5 (коэффициент владения) = 525 ₽.

За период с 1 июля по 31 декабря 2023 года: 600 000 * 0,3% * 0,5 = 900 ₽.

Если участок получен по наследству, платить земельный налог нужно со дня смерти наследодателя или объявления его умершим по решению суда. Если участок куплен до 2022 года, а с 1 января 2023 года его кадастровая стоимость выросла, налоговая разрешает использовать данные за 2022 год при условии, что характеристики участка не менялись. ФНС определяет сумму налога автоматически, но, если налогоплательщик найдет в расчетах ошибку, то сможет вернуть переплату или учесть ее в уплату налога за следующий год. Земельный налог можно рассчитать вручную или воспользоваться онлайн-калькулятором на сайте ФНС и другими бесплатными калькуляторами расчета налогов.

Когда нужно уплатить земельный налог

Физлица платят земельный налог до 1 декабря года, следующего за отчетным: налог за 2023 год нужно заплатить до 1 декабря 2024 года. Налоговая пришлет уведомление о необходимости оплатить налог почтой или в личный кабинет не позднее 30 дней до срока оплаты. В уведомлении указаны объект налогообложения, сумму налога и срок уплаты. Если сумма налога менее 100 ₽, уведомление не направляют.Если уведомление от налоговой не пришло, человек обязан сам сообщить об имуществе, с которого нужно платить налог, до 31 декабря года, следующего за отчетным. Бланк уведомления об имуществе можно скачать на сайте налоговой, заполнить от руки или в электронном виде, принести в налоговую или отправить онлайн через сервисы ФНС.

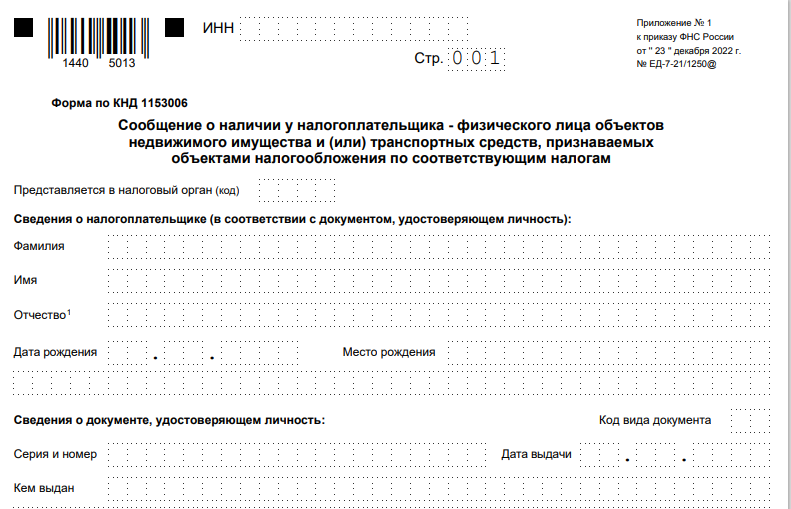

Так выглядит бланк для сообщения об имуществе, которое подлежит налогообложениюЗа неуплату налоговая начислит пени в размере 1/300 ключевой ставки ЦБ за каждый день просрочки, и штраф 20% от суммы неуплаченного налога.

Как оплатить земельный налог

Это можно сделать:

- в «Личном кабинете налогоплательщика» на сайте ФНС;

- через сервис «Уплата налогов и пошлин» по номеру документа, который указан в уведомлении;

- через «Госуслуги»;

- в онлайн-банке или мобильном приложении по номеру документа;

- лично в любом банке по штрихкоду, QR-коду или бумажной квитанции;

- в МФЦ или на «Почте России»;

- с единого налогового счета (ЕНС): нужно зачислить на него деньги и подать уведомление через личный кабинет, чтобы ФНС списала налог.

За неуплату земельного налога участок конфисковать нельзя, но ФНС может подать в суд: приставы принудительно спишут долг, а на участок установят арест. В этом случае его нельзя будет продать или обменять, пока долг не погашен.